(所要時間 : 約5分)

先日、一部ネット界隈で炎上の火種となった金融審議会「市場ワーキング・グループ」の最終報告書が6月3日に公表されました。「年金払えないから自助で頑張れって何でやねん!」と誤解された可愛そうな報告書の最終版ですね。

ネット界隈が騒然としたのは報告書(案)のほうで、今回が本ちゃんの報告書。ということで改めて一通り読んだのですが、大変示唆に富むPDFで一読の価値ありな報告書に仕上がってました。

そもそも年金は悪くない

報告書の主旨は、「資産寿命をのばしましょう」ってことで、長寿社会を生き残るアドバイスみたいなもの。年金もう無理とは一言も言ってないので、一次資料にあたって現実を知るのに一読をお勧めしたい文書です。

個人的に一番価値を感じたのは、資産寿命 という考え方に触れる事ができる点。p.19の脚注に

資産寿命とは、「生命寿命」や「健康寿命」と関連して、老後の生活を営んでいくにあたって、これまで形成し

てきた資産が尽きるまでの期間。資産寿命が尽きた後は年金等のフローの収入のみで生活を営んでいくこととなる。

と定義が載ってますが、長生きするというリスクに備える為に健康だけじゃなく資産も延命しましょうよということです。年金だけだと足りないようになってきたからですね。

少子高齢化って話もありますが、実は予想以上の長寿化で想定してた以上に定年後にお金がいるようになっちゃったのがホントのところ。また晩婚化と第一子出産の高年齢化、そして変わらない35年ローン新築購入という慣習でお金のいるフェーズが定年後にも随分はみ出すようになってきたことも大きいでしょう。

この報告書は、だから、官・民・国民の皆で頑張りましょうよって提言に過ぎないのですよね。

国民の「自助」の部分だけが取りざたされてますが、NISAの税制優遇改善すべきとか、iDeCoの制度PRもっとやれとか、金融庁や厚労省への提言もしっかり書いてます。ネットで炎上してたような「年金払えないから自助で頑張れ」って一言も書いてないんですよね。

色々調べると、国は別に怠慢してる訳ではなく、国民の老後に最高の保険として年金(特に厚生年金)を用意してくれてます。そもそも年金は賦課方式で理論的に破綻しないし、GPIFの運用も悪くありません。物価連動するところとか、受給開始を1年延ばしたら死ぬまで8%加算支給し続けるなんて民間の個人年金じゃまず不可能な特徴もありますしね。

そのへん、こちらの本がとても詳しいのでオススメです。

田村 正之 日本経済新聞出版社 2018年11月26日

ネットでざわついた原因は、恐らく報告書(案)をベースに曲解したままSNSで発信力のある人が拡散してしまったことにあるのでしょう。例えばこういうのですね。

センセーショナルだから拡散されまくってますが、100歳まで生きると仮定すれば、実は貯金するより厚生年金にお金を投ずるほうが随分お得って事が分かります。ねずみ講というたとえはあまりに酷い。

って、ちょっと横道にそれました。

資産を延命する

冒頭の金融審議会「市場ワーキング・グループ」の最報告書が言っていたのは、資産寿命をのばしましょうということでした。

資産寿命というコンセプトが公的文書で改めて強調された意味は本当に大きいと思います。資産って築くことに意識が向きがちだけど、延命する意識も大事って考えが浸透すると良いですよね。

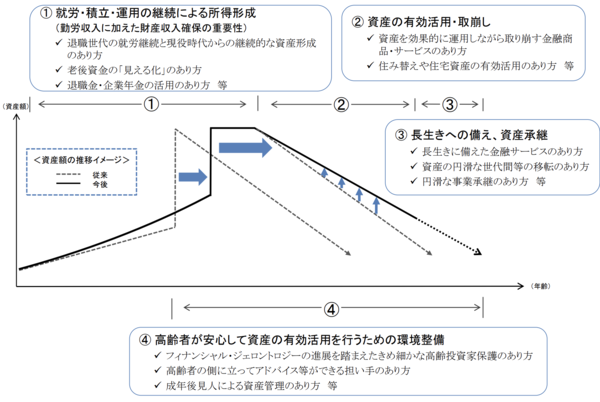

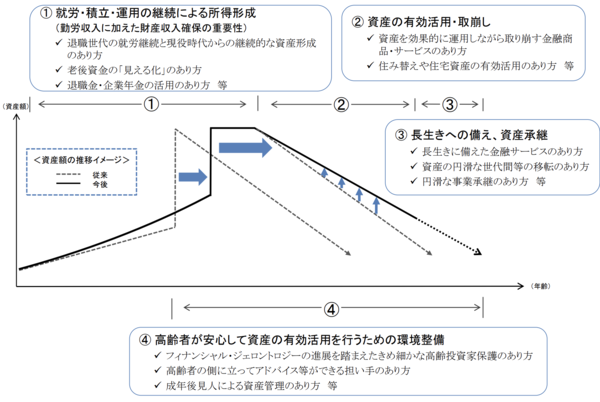

(よく引用される金融庁の図。高齢社会における金融サービスのあり方から)

よく見る図ですが、(2)の部分の上向き青矢印部分が、資産寿命を延ばすという意味。

高く積み上げることも重要ですが、下り坂の傾き具合をゆるくして、着地してしまうのをなるべく先延ばしにするということ。よく老後資産◯千万円!なんて言いますが、それだけでなく、例えば年間60万円(月5万円)だけでも資産が増えたり継続収入を得られることといった事も大切でしょう。

それを可能にする一つの手段が、

長期・積立・分散投資ならば、金融の先端知識や手間はほとんど必要ない。

として、報告書では積立NISAやiDeCoを活用した長期の資産運用を勧めています。行動を促すとても良い報告書なので、特に時間を武器にできる若い人に読まれると良いなぁと思いました。

年金だけでは不十分。これが現実。国に責任がある論は一理ありますが、そういう国政を選択してきた国民の側に責任が全くないとは言えません。そもそも予測できない未来だったってのもあります。

現実をしっかり見据え、長生きというリスクに対峙し、できる人ができる事をできる範囲でやっていくべきなんだと思います。その意味で報告書は良いまとめになっています。

国は、NISAやiDeCo等の制度を用意し周知する、個人はそれを徹底的に利活用する。金融系の企業はちゃんと顧客の資産を守る(延命する)。

報告書には書いてませんでしたが、企業は更に内向き施策として、従業員の資産寿命をのばすのにどう寄与できるかをもっと考えて実践すべきなのだと思います。ここは自戒も込めてですが。終身雇用終了宣言もありましたし、従業員の資産寿命についてどう考えてるかは、その企業が選ばれるかどうかの重要なリトマス紙になるんじゃないでしょうか。

あぁ…気がつけばまた長文…(笑) このへんで止めておきます :-)

今回、面白い報告書だなぁと思って勢いまかせに書いてしまいました。実は最近、税金・法律・労務・投資などファイナンス関連に絡む書籍を読みあさってます。家族と従業員、自分の身近な人を守るために、ファイナンスの正しい知識と戦略がもっと必要かなと思いまして。

…じゃぁ、資産の延命できてるかというと正直まだ全然ですけど(笑)、引き続き仕事に影響出ない程度に勉強していこうと思います。